困ったさん

困ったさん高配当株を始めてみたけど、会社の中身をあまり見ないで選んだらすぐ減配して結局損しちゃった…

初心者でも安心して選べる高配当株の見極め方ってあるの?

こんな疑問に答えます。

この記事で解説するような正しい基準を知らずに高配当銘柄を選ぶと、減配や株価下落で大きな損失につながってしまいます。

せっかく高配当株投資で配当(=不労所得)を得て、生活を豊かにしていこうとしているのですから、ぜひ最初にしっかり学んでいってくださいね。

高配当株を買うなら、楽天証券かSBI証券がおすすめです!

どちらかを開設していれば問題ないですが、銘柄数、手数料や操作性に違いがあるため、両方口座を開設することをおすすめします!

なぜ高配当株は銘柄選びが大切なのか

高配当株投資は、配当を受け取りながら資産を増やせる魅力的な方法です。

ですが「利回りが高いから」という理由だけで銘柄を選んでしまうと、以下のような罠銘柄にはまってしまいます。

- 一時的に業績がいいから配当を増やした小型株

- 創立100周年だから記念配当を出しているだけの銘柄

- 減配と増配を繰り返している銘柄

このような罠高配当銘柄をつかまないためには、銘柄選びで明確な基準を持つことが大切です。

この記事では、初心者でも安心して実践できる「失敗しない5つの基準」をわかりやすく紹介していきます。

高配当株を選ぶときに失敗しない5つの基準

ここでは、高配当株投資を始める初心者がまず押さえておきたい基準を5つに絞って解説します。

以下のポイントを意識すれば、大きな失敗を避けながら、安心して長期保有できる銘柄を自分で厳選できるようになります。

それぞれ見ていきましょう。

上場区分

最初の条件は、東証プライムに上場している企業です。

上場企業は、以下の3つに分かれています。

- 東証プライム

- 東証スタンダード

- 東証グロース

プライムは会社の規模が大きく、財務も安定しているのが特徴です。

スタンダードやグロースにも高配当株はありますが、中小企業が多く、不景気に弱いため減配リスクが高い傾向に。

そのため、大企業が多いプライム企業から高配当株を選びましょう。

時価総額

時価総額が5,000億円以上の企業を選びましょう。

東証プライム上場していても、小型の銘柄は数多くあります。

この条件で絞ることで、大型銘柄のみに厳選しましょう。

大型銘柄は不景気でも中小企業ほどは業績・株価ともに下がりにくく、株主還元を意識した経営を行っていることが多いです。

減配すると株主から嫌われることを理解しています。

そのためよほどのことがない限り、減配の可能性は低いのです。

配当利回り

配当利回りは3%以上~5%以下を基準に選びましょう。

幅を持たせた理由は、業界によって平均利回りが異なるからです。

- 景気の影響を受けやすい業界(=景気敏感セクター)は平均利回りが高い

- 景気の影響を受けにくい業界(=ディフェンシブセクター)は平均利回りが低い

また、6〜7%以上など極端に高い利回りは要注意です。業績悪化や減配などの問題を抱えている可能性が高いため、除外した方が失敗しにくいでしょう。

過去の減配・増配履歴

過去15年間で1度も減配をしていない企業を選びましょう。

過去の実績は、将来の配当の安定性を測る有力な材料になります。

造船、鉄鋼などの業界は景気に左右されやすく、減配と増配を繰り返す傾向があります。

高配当の代表格ですが、配当を安定してもらい続けるという高配当株投資の本来の目的に合わないので

この条件で除外しましょう。

過去の平均利回り

過去15年間の平均利回りを確認しましょう。

利回り3.5%の高配当株を見つけたとします。

高配当で、今までの条件を満たしていてもすぐに「買い」とは言えません。

理由は、その銘柄の過去15年間の平均利回りが4.5%前後だった場合、現在は株価が上がって割高になっている可能性があるからです。利回りと株価の関係についてはこちら

条件を満たしていても、より良い買い場を待つ判断が大切だよ!

著者が使う「利回り投資法」をチラ見せ

今回紹介した5つの基準は、著者が高配当株を選ぶ際に使っている投資法「利回り投資法」の一部を簡単に紹介したものです。

実際には、自己資本比率(40%以上)や有利子負債倍率(低いほど安心)、さらに簡単なチャート分析などを組み合わせて銘柄を選んでいます。

銘柄選びに役立つスクリーニングツール

ここでは、銘柄を分析するときに非常に使えるツールを紹介します。

どれも私が実際に使っているものですので、ぜひ参考にしてみてください!

それぞれ見ていきましょう。

ファンダメンタル分析に使えるツール

高配当株投資をするうえで、ファンダメンタルズ分析(=企業の業績を見ること)は非常に重要です。

この分析をせずに銘柄を選ぶのは、「異性の性格を全く見ずに外見だけでパートナーを選ぶようなもの」。

いくら外見(=利回り)がよくても、中身が伴っていなければ長くは付き合えません。

だからこそ、ファンダメンタルズ分析は絶対に必要なのです。

株探(かぶたん)

ファンダメンタルズ分析で絶対に欠かせないのが 株探(かぶたん) です。

(以下の画像は無料版です)

このツールで「上場区分・時価総額・利回り・過去の配当履歴」など、知りたい情報のほとんど調べられます。

株探には無料版と有料版があります。無料版でも便利ですが、過去5年分までしか見られないのが弱点です。

長期投資を前提にするなら、過去25年以上のデータを確認できる有料版 をおすすめします。

月額2,780円かかりますが、正しく銘柄を選べれば 配当リターンで十分回収可能。

ここは惜しまず有料版を使った方が、結果的に安心して投資できます。

IR BANK

IR BANKは、「 過去の平均利回り 」を見るときに便利な無料ツールです。

株探と同じように業績分析もできますが、やや上級者向けで、ほしい情報を探すのに慣れが必要です。

ただし、株探では見られない「過去の配当利回り」を確認できる点が最大の強み。

(著者も、平均利回りを確認するときに毎回活用しています)

以下の赤枠部分で、銘柄ごとの 過去の配当利回り を簡単にチェックできます。

Yahoo!ファイナンス

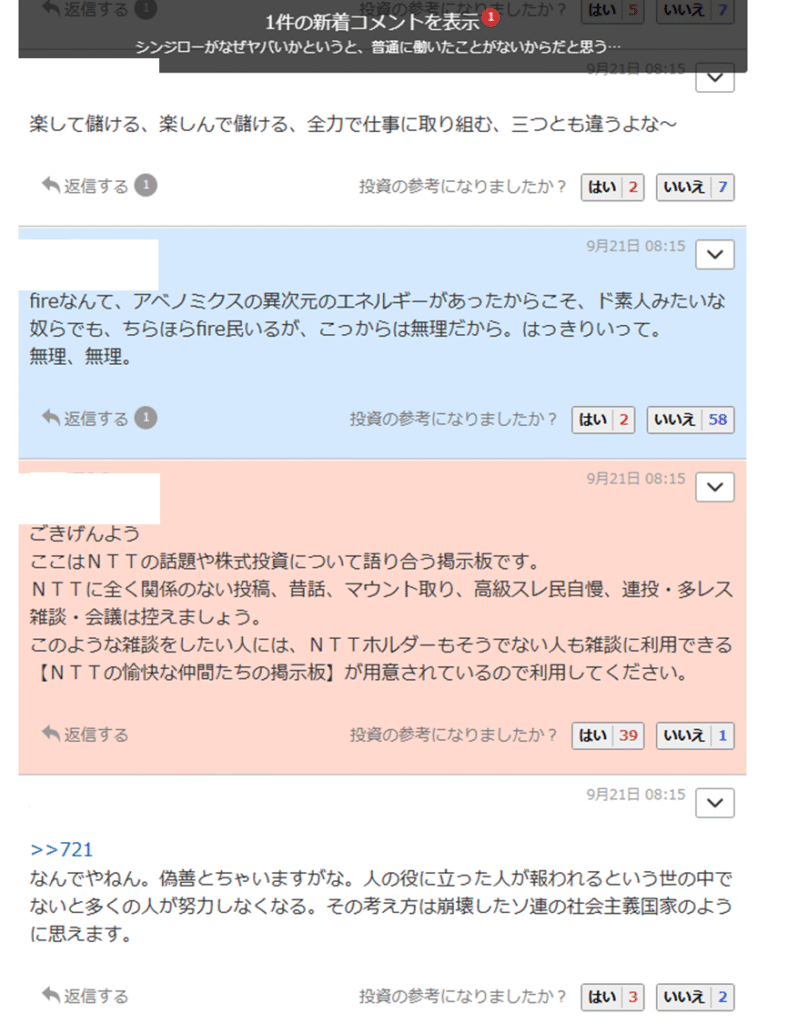

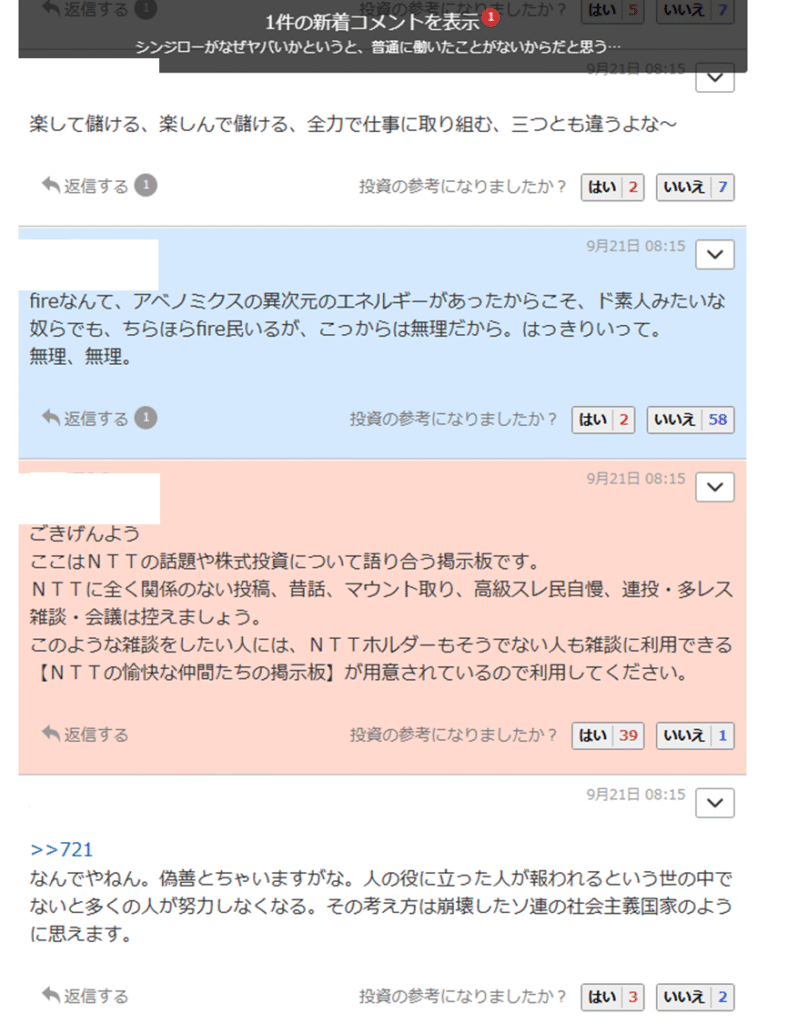

Yahoo!ファイナンスは、ほかの投資家が今どんな反応をしているかを見るときに便利な無料ツール です。

著者が特におすすめする使い方は「掲示板のチェック」。投資家たちが今何を考えているかを知ることができます。

例えば、株価が急落したとき。

それが一時的なものなのか、業績に関わる深刻な話なのかを見極めたいときに役立ちます。

X(旧Twitter)でも情報は得られますが、個別株の詳細を発信している人は多くありません。

その点、Yahoo!ファイナンスの掲示板では多くの投資家が活発に意見交換しており、質の高い投稿には「いいね」が多くついて赤く表示される仕組みがあります。逆に誤った情報や過激な投稿は「bad」が多くついて青く表示されます。

赤表示だけを拾って今の正確な情報を拾ってください。

以下はとある日のNTTの掲示板です。

(自由度が高いため、民度は少し低めです、、)

テクニカル分析に使えるツール

高配当株投資では、テクニカル分析(=チャート分析) も活用すると効果的です。

使い方はシンプルです。

銘柄選びはファンダメンタルズ分析が中心。

テクニカル分析はあくまで「買うタイミングを決めるため」だけに使います。

ここでは、著者が実際に使っているテクニカル分析ツールを紹介します。

マーケットスピードⅡ

テクニカル分析に一番おすすめなのが マーケットスピードⅡ です。

楽天証券の口座開設している人ならだれでも無料で使えるチャート分析ツールで、多くの投資家に愛用されています。著者自身も株式投資を始めたときに7社以上のネット証券口座を試しましたが、最終的に「使いやすさ」でマーケットスピードⅡを選びました。

おすすめポイントは シンプルで見やすい設計。必要な情報はすべて揃っているのに、余計なノイズがないのが大きな魅力です。そのため初心者からベテラン投資家まで幅広く支持されています。

マーケットスピードは楽天証券の口座を開設していないと使えないよ

まとめ|5つの基準で初心者でも失敗しない銘柄選びを

この記事では、失敗しない高配当株を選ぶ際の基準を具体的に5つ出して解説してきました。

5つまとめると下記の通りです。

- 東証プライムの企業

- 時価総額が5,000億円以上の企業

- 利回りが3%~5%の企業

- 過去15年間で一度も減配していない企業

- 過去15年間の平均利回りを確認する

高配当株の銘柄選びでは、今回紹介した 5つの基準 を意識するだけで、初心者でも大きな失敗を避けられます。

まずはこの基準をもとに、気になる銘柄をチェックしてみてください。

私自身はさらに『利回り投資法』という独自のスクリーニング条件を使っています。もっと詳しい方法を知りたい方は現在記事作成中ですのでもう少々お待ちください。

コメント